產品介紹

技術分析中的市場對稱性

在市場幾何學即技術分析上,我們十分強調金融走勢的對稱作用,這種市場的特質,我們稱之為市場對稱性。

市場對稱性是指在價位及時間循環上,若出現某一個幅度的波動,則在其后的市場發展中,該價位或時間的幅度會在對稱的地方重復出現。

上述概念,在多種技術分析理論中都曾斷續提及,包括艾略特的波浪理論、江恩理論與衛奕達的亞當理論。其中衛奕達在這方面做出了深入的研究。不過,亞當理論所述及的市場對稱性,只作為買賣技巧在方法論上得以應用,未曾將之看為一種市場的結構本質。

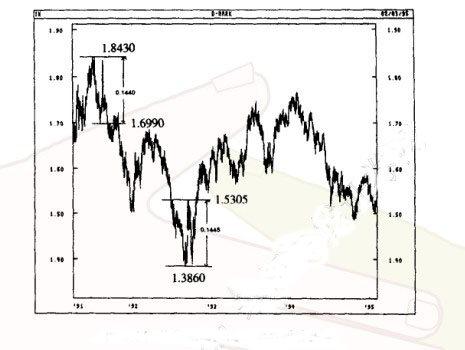

以下引用美元兌馬克的例子以解釋市場對稱性的現象。

美元兌馬克于1991年7月5日見1.8430高點,之后開始一個中期的跌浪,其第一組跌浪由1.8430下跌至1.6990,下跌共1440點,之后大幅反彈,回調高位。(下圖)

當上述跌浪于1992年9月2日1.3860馬克見底后,美元大幅反彈,最高見1.5305馬克,反彈共1455點,之后大幅回落,回調低位。

上面兩組市場作用,無論在幅度及技術分析的形態上,皆如出一轍都發生在一個趨勢的起始點。

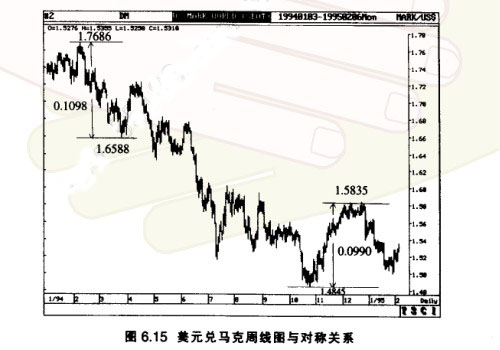

市場的對稱性經常在不知不覺之中發出,以美元兌馬克由1994年2月開始的走勢為例,這現象亦再次出現(下圖)。

美元兌馬克由1994年2月8日1.7686開始一個下跌的趨勢,這個跌浪的第一組浪由1.7686下跌至1.6588馬克,下跌共1098點,而這個下跌趨勢的終點則運行了1098點的2.618倍,于1.4845馬克見底。

由1994年10月25日1.4845馬克開始,美元出現大幅反彈,于1994年12月9日見1.5835馬克,反彈共990點,其反彈幅度與前者1098點相差只有108點,之后出現大幅下跌。

此外,從時間的角度考慮,其對稱性亦同時出現。由1994年2月8日1.7686馬克至3月25日1.6588馬克,共運行33個交易日,而1994年10月25日1.4845馬克至12月9日1.5835馬克之間,亦同時運行了33個交易日。

由上面可見,在1994年的市場走勢中,市場的對稱作用發生在下跌的趨勢的起點與跌勢完結的時間,十分巧妙。

上一篇: 論市場趨勢分析方法之角度線

下一篇:江恩分界線

咨詢:13333833889

咨詢:13333833889

主站蜘蛛池模板:

国产成人精品视频一区二区不卡|

无码国内精品久久人妻|

精品午夜福利在线观看|

午夜精品久久久久久毛片|

无码精品黑人一区二区三区|

日韩国产成人精品视频|

国产精品视频永久免费播放|

欧美精品黑人粗大免费|

亚洲国产精品无码久久久秋霞2|

亚洲精品无码不卡在线播HE|

精品国产三级a∨在线欧美|

久久精品成人免费看|

国产精品无码专区在线观看|

日本一区二区三区精品国产|

老司机亚洲精品影院无码|

九九热这里只有在线精品视|

久草热8精品视频在线观看|

久久久国产乱子伦精品作者|

亚洲国产精品久久久久婷婷软件

|

99国产精品国产免费观看|

华人在线精品免费观看|

久久精品国产精品国产精品污|

国内精品久久久久久不卡影院|

亚洲AV无码国产精品麻豆天美|

热久久这里只有精品|

亚洲精品无码久久毛片|

久久久91精品国产一区二区三区|

欧美精品福利在线视频

|

亚洲处破女AV日韩精品|

91精品国产综合久久香蕉|

漂亮人妻被黑人久久精品|

国内精品久久久久久久涩爱|

99re这里只有精品国产精品|

亚洲äv永久无码精品天堂久久

|

www.日韩精品|

精品亚洲成a人片在线观看少妇|

国产精品永久免费视频|

国产精品爽爽va在线观看网站|

亚洲av无码国产精品夜色午夜|

久久精品三级视频|

国产在线精品国自产拍影院|

主站蜘蛛池模板:

国产成人精品视频一区二区不卡|

无码国内精品久久人妻|

精品午夜福利在线观看|

午夜精品久久久久久毛片|

无码精品黑人一区二区三区|

日韩国产成人精品视频|

国产精品视频永久免费播放|

欧美精品黑人粗大免费|

亚洲国产精品无码久久久秋霞2|

亚洲精品无码不卡在线播HE|

精品国产三级a∨在线欧美|

久久精品成人免费看|

国产精品无码专区在线观看|

日本一区二区三区精品国产|

老司机亚洲精品影院无码|

九九热这里只有在线精品视|

久草热8精品视频在线观看|

久久久国产乱子伦精品作者|

亚洲国产精品久久久久婷婷软件

|

99国产精品国产免费观看|

华人在线精品免费观看|

久久精品国产精品国产精品污|

国内精品久久久久久不卡影院|

亚洲AV无码国产精品麻豆天美|

热久久这里只有精品|

亚洲精品无码久久毛片|

久久久91精品国产一区二区三区|

欧美精品福利在线视频

|

亚洲处破女AV日韩精品|

91精品国产综合久久香蕉|

漂亮人妻被黑人久久精品|

国内精品久久久久久久涩爱|

99re这里只有精品国产精品|

亚洲äv永久无码精品天堂久久

|

www.日韩精品|

精品亚洲成a人片在线观看少妇|

国产精品永久免费视频|

国产精品爽爽va在线观看网站|

亚洲av无码国产精品夜色午夜|

久久精品三级视频|

国产在线精品国自产拍影院|